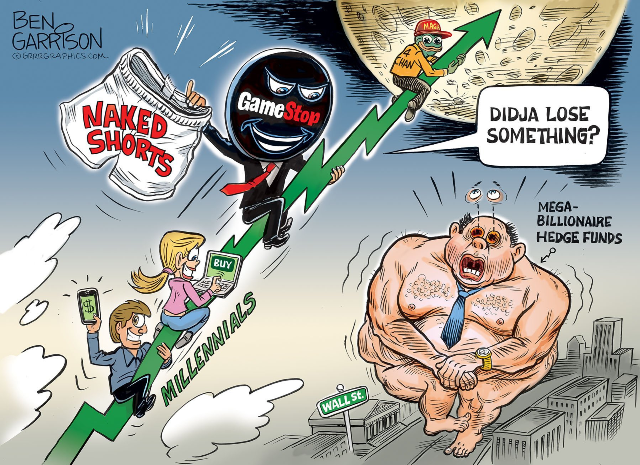

El absurdo de la existencia de un mercado de especulación: los usuarios del foro de Internet del caso GameStop -que dieron un muy mal trago a algunos fondos de especulación– han prestado un servicio al mundo al mostrar la inutilidad de la existencia de la especulación bursátil, que sólo sirve para enriquecer a un pequeño número de personas que no hacen nada productivo por la economía. Es una muestra más de un sistema financiero totalmente desconectado de la economía real, y un ejemplo claro del capitalismo de casino. Mientras tanto, los especuladores profesionales, desde sus medios afines, han salido a quejarse de que este juego de aficionados "pervierte el mercado de valores", cuando la verdad es que el mercado de valores ya no tiene nada que ver con que una empresa consiga fondos para inversiones productivas. La burbuja de GameStop es una lección sobre el absurdo y la inutilidad del mercado de valores.

Autor: Doug Henwood para Jacobin

Los bromistas en línea detrás de la gran burbuja GameStop de 2021 probablemente no ganaran mucho dinero. Pero le han prestado un servicio al mundo al recordarnos la total inutilidad del mercado de valores, una institución que no sirve para nada más que enriquecer a un pequeño número de personas que no lo merecen.

Este escenario, como el aparentemente interminable aumento de los precios de las acciones desde 2009, interrumpido brevemente por el susto del COVID-19 en marzo pasado, es una señal de un sistema financiero totalmente desconectado de la realidad económica.

El verano pasado, la tienda minorista de videojuegos fue visto como un negocio físico en decadencia. Estaba perdiendo dinero, las ventas se habían estado reduciendo durante años y las acciones se cotizaban a alrededor de 4 dólares por acción. El miércoles 27 de enero, sus acciones se cotizaban a 339 dólares la acción. Al cierre de operaciones del día anterior, el precio era de sólo 148 dólares por acción. No es un mal rendimiento de la noche a la mañana: el 129 por ciento. Tres días antes, estaba a 38 dólares. Se multiplicó por diez en menos de una semana. ¿Por qué?

Responder a eso requiere explicar el concepto de “venta en descubierto”, que la mayoría de ciudadanos encuentran casi incomprensible. Una “venta en corto” es una apuesta a que una acción (o cualquier otro activo especulativo, como bonos u oro) va a bajar de precio. Pero para hacer esa apuesta, se puede vender algo que aún no posee, lo cual no es un comportamiento normal. Para lograr esto, piden prestadas las acciones a alguien que las posea. Al igual que con cualquier préstamo, pagan intereses sobre el activo prestado. Y también deben dejar alguna garantía en depósito con su corredor. La esperanza es que el precio baje y se puedan comprar las acciones a un precio más bajo. El beneficio sería la diferencia entre el precio original y el precio de compra final, menos los intereses pagados por el activo prestado.

Pero, ¿y si se equivocan y el precio sube? Entonces hay problemas. Cuando se compra una acción se corre el riesgo de perder el precio de compra, pero no más. Pero, con las “ventas en corto”, si no se acierta, no hay un límite predeterminado de cuánto se puede perder si el precio sigue subiendo. Y si el precio sigue aumentando, el corredor exigirá más garantías en forma de dinero real. Se puede elegir entre darse por vencido, cubrir el corto y asumir la pérdida, o seguir aportando más garantías en una posición perdedora con la esperanza de que las cosas finalmente cambien su rumbo.

El caso de GameStop

Los foreros habituales de un sitio llamado WallStreetBets, con un usuario conocido como DeepFuckingValue (“Oscuros Valores de Mierda”) entre los cabecillas, comenzaron a hablar sobre las acciones y a comprarlas. Estaban motivados no sólo por la perspectiva de ganar dinero, sino también por la diversión de llevar a la bancarrota a algunos fondos de especulación. Comenzaron a comprar las acciones y el consiguiente aumento de precios obligó a fondos como a Melvin, a cubrir los cortos.

GameStop se ha convertido en una de las grandes burbujas de nuestro tiempo. El martes 26 de enero, se negociaron más acciones de GameStop que de Apple, la acción más grande de todas, con un valor total de mercado 108 veces mayor que el minorista.

Burbujas como ésta siempre terminan en colapso, y los aficionados del foro que no hayan vendido sus acciones se quedarán con una bolsa muy agotada.

Mientras tanto, es gracioso ver a algunos habituales de Wall Street quejarse de que hay algo injusto en esta acción, ya que este es el tipo de juegos que juegan entre ellos contra el público en general todo el tiempo. Hablan de las acciones o las rebajan, según sus intereses, y conspiran contra lo que ven como jugadores débiles o vulnerables todo el tiempo.

Lo que ahora pasa es que los especuladores con nombres como DeepFuckingValue (“Oscuros Valores de Mierda”) que los están atacando, son el tipo de personas equivocadas. No viven en Greenwich en casas con garajes para veinte coches.

Lo más divertido son los tipos serios que piensan que estos juegos de aficionados, de alguna manera “pervierten la función del mercado de valores”. Como el columnista de Business Insider Josh Barro declaró en Twitter: “Sé que la gente piensa que esto es divertido, pero ¿por qué tenemos un mercado de valores? Es para que las empresas productivas puedan obtener capital para hacer cosas útiles. Separar el precio de las acciones del valor real (Gamestop ahora vale casi tanto como Best Buy, una empresa en la lista de los 500 mayores compañías de EEUU de capital abierto a inversores) hace que los mercados sirvan peor a la economía real “.

Lo gracioso de estos comentarios, además de su seriedad en medio de esta comedia, es que el mercado de valores no tiene casi nada que ver con la recaudación de dinero para inversiones productivas. Casi todas las acciones que cotizan en el mercado, incluida GameStop, se emitieron hace años, lo que significa que las empresas no ven ni un centavo de la acción diaria. Las empresas emiten acciones de vez en cuando, en las denominadas ofertas públicas iniciales (OPI), pero en los últimos veinte años, según los datos del profesor de finanzas Jay Ritter, las OPI han recaudado un total acumulado de 657.000 millones de dólares, muy por debajo del 2% del total de la inversión empresarial en cosas como edificios y equipos durante el mismo período.

En el mundo real, a diferencia de lo que ocurre sólo en la imaginación de los defensores de Wall Street, las empresas recaudan casi todos sus fondos de inversión internamente, a través de ganancias.

En lugar de recaudar dinero de los accionistas, las empresas les entregan grandes cantidades de dinero. Desde 2000, las quinientas grandes empresas que componen el índice bursátil Standard & Poor’s 500, han gastado 8,3 billones de dólares comprando sus propias acciones para aumentar su precio, más de la mitad de sus beneficios durante el período, lo que equivale a casi el 20 por ciento de la inversión empresarial durante el período dos decadas. Las recompras de acciones no sólo hacen felices a los accionistas, sino que también engordan los cheques de los directores ejecutivos, ya que a los jefes en estos días se les pagan una buena cantidad en acciones.

Dejando a un lado la diversión de los foreros, este drama, como el aparentemente interminable aumento de los precios de las acciones desde 2009, interrumpido brevemente por el susto del COVID-19 en marzo pasado, es una señal de un sistema financiero totalmente desconectado de la realidad económica. Trillones en ayudas gubernamentales a las empresas y las infusiones de dólares de la Reserva Federal en los mercados financieros han creado una monstruosa fuente de dinero sin ningún lugar adonde ir más que activos especulativos, en un momento en que las UCI de los hospitales están al límite de su capacidad y 24 millones de personas en EEUU le dicen a los entrevistadores de la Oficina del Censo que están teniendo problemas para comer lo suficiente.

Doug Henwood

Texto expandido de la entrada

Lista de Temas:

1. ---

2. ---

3. ---

4. ---

Alineación:

- --- / ---

- --- / ---

- --- / ---

- --- / ---

Comments

Post a Comment